تقصي حقائق: هل تشتري أسهم الشركات عند طرحها للاكتتاب العام؟ اعرف المزايا والعيوب

Investing.com | 30 مايو, 2019 08:44

المقال مترجم من اللغة الإنجليزية بتاريخ 30/5/2019

الاكتتاب العام: هو المرة الأولى لطرح الشركة أسهمها للتداول العام، بعد أن كانت خاصة، ويتم تداول الأسهم عن طريق السوق. وكقاعدة، تطرح الشركة أسهمها للاكتتاب العام لتتمكن من جمع رأس المال عن طريق بيع أسهمها، وذلك لتوفر لنفسها تمويلًا يكفي أنشطة البحث، والنمو.

أمّا بالنسبة لجدارة شراء أسهم شركة مطروحة جديدًا في السوق العام، يوجد العديد من الأسباب التي ناقشنا، فالإجابة ليست بالسهلة. بيد أنه من الآمن قول إن تلك الشركات المطروحة جديدًا لا تولد نقدًا خياليًا بالنسبة لمستثمري التجزئة، في تضاد مع الأسطورة المنتشرة في السوق.

ولنكن واضحين، يوجد لدى الشركات الخاصة حملة أسهم، ولكن الملكية مقصورة على المؤسسين، وأبرز المسؤولين التنفيذين، أو العاملين داخل الشركة، كما يمتلك من لديهم تأثير على تمويل الشركة أو نموها جزء من حصة أسهمها، مثل مُلاك المراحل الأولى، أو مستثمري رأس المال الاستثماري. وبذلك يظل المستثمر الفردي على الهامش، حتى لو كان مهتمًا بالحصول على أسهم الشركة خلال المراحل الأولى لمشروعات واعدة، لديها القدرة على التحول لقائد في صناعتها مستقبلًا. مثل أوبر قبل عدة سنوات، وآير بي آند بي اليوم.

تقييم فوائد الاكتتاب العام صعب

تستطيع الشركات المشهورة ذات الملكية الخاصة أن تجذب اهتمامًا جمًا لدى دخولها المجال العام، ويتحمس لها المستثمرون، وخاصة مستثمري التجزئة، وهذا مفهوم. ولكن بالنسبة لهؤلاء، يصعب الحصول على معلومات مناسبة حول نمو الشركة المحتمل.

تنص القواعد التنظيمية الحكومية على ضرورة تقديم الشركات المتداولة تداولًا عامًا لتقارير ربعية حول أدائها، تسمى 10 أرباع. ويتاح الاطلاع على تلك التقارير للعامة. وعادة، متى رغب مستثمر في شراء أسهم شركة عامة، يمكنه أن قراءة تقارير عن أدائها الربعي، توفر له المعلومات اللازمة للبحث والتحليل، والتعرف على المزايا التي تتحقق له من الاستثمار في تلك الشركة. في عديد من الحالات، يوجد على مؤشرات مثل إس بي آند بي، معلومات حول أداء الشركة على مدار عقد من الزمن، ويزيد.

على العكس من ذلك، في حالة الشركات الجديدة، لا يتوفر للمستثمر سوى وثيقة واحدة تطلبها هيئة البورصات والأوراق المالية، معروفة بـ S-1، وتصدرها قبل طرح الشركة للاكتتاب العام.

لسوء الحظ، تكون المعلومات الواردة في هذه الوثيقة محدودة في بعض الأوقات. (NYSE:أوبر)على سبيل المثال، تأسست الشركة عام 2009، وبدأ التداول العام لها في مايو 2019. وبالتالي تمارس الشركة عملها في السوق لمدة تربو إلى عقد، ورغم ذلك في وثيقة S-1، لم تقدم الشركة أي بيانات مالية سوى من عام 2016، وصاعدًا. وبالتالي، فات على المستثمرين في السوق فرصة الاطلاع على بيانات حوالي 7 سنوات، وكان لبيانات تلك السنوات القدرة على تعزيز تحليلاتهم حول الشركة.

لا يدل هذا فقط على صعوبة تقييم الشركات ذات البيانات المحدودة، ولكن أيضا على عدم التناسق في كمية المعلومات التي تدور في أجواء مستثمري التجزئة، مقارنة بالتالي يحصل عليها من لهم صلة بالشركة، والمؤسسات المتصلة بها، ذات الأموال الكثيرة التي تسمح لها بالاستثمار. فمن لديهم علم بدواخل الأمور لهم اتصال قوي مع الكيانات المالية، ويعقدون اجتماعات مباشرة مع المؤسسين، كما يستطيعون الحصول على معلومات مالية غير متاحة للعامة. وبالتالي هناك عجز حقيقي بالنسبة لمستثمر التجزئة.

وتتركز جهود عدة لتوليد زخم للشركة، وزيادة قوة الطرح، مثل حملات الترويج التي تتم قبل الطرح للاكتتاب العام، والبيانات الصحفية والإعلامية حول الحدث المرتقب. وينتهي الحال بالعديد من المستثمرين عاجزين عن التفرقة ما بين الترويج، والبيانات الحقيقة. فترتفع الشهية للأسهم، بينما لا يتم تركيز ضوء على المخاطر.

الدخول ليس بالأمر السهل

عندما تبدأ الشركة اكتتابها العام عادة ما يكون لديها، ضامن لتغطية الاكتتاب، ويكون بنك استثماري عالي الشأن، مثل: مجموعة (NYSE:غولدمان ساكس)، أو (NYSE:مورجان ستانلي)، ويتم هذا بغرض التحقق من جعل الأسهم متاحة للعامة للشراء (فيشتري البنك كل الأسهم العادية، أو المعومة)، ويضمن جمع كمية رأس المال المستهدفة؛ وفيما بعد يعيد البنك بيع الأسهم للسوق.

يجدر بنا الإشارة إلى أن هناك ما يعرف بالإدراج المباشر، وهنا تطرح الشركة أسهمها للاكتتاب العام دون اللجوء لبنك استثماري ضامن لها. ومن الأمثلة البارزة على هذا: سلاك، وسبوتيفاي، قامتا بإدراج مباشر للأسهم. ويمكن لهذا الطريق أن يوفر على الشركات رسوم بملايين الدولارات، ولكن يفتح على الأسهم أبواب التقلب، لأن مشاركة البنك الاستثماري تعمل على تهدئة التقلبات السعرية للسهم التي عادة ما تظهر خلال أيام التداول الأولى.

ويمكن أن تشتري المؤسسات بسعر العرض، ذلك الذي يحدده الضامن. وهو السعر الذي تروج له وسائل الإعلام في الأيام السابقة على التداول. فطرحت شركة ليفت أسهمها للاكتتاب العام عند سعر 72 دولار للسهم. ولكن الدخول الحصول على معلومات حول السعر الأولي لهو أمر مستحيل بالنسبة لمستثمري التجزئة، خاصة عندما يكون الاكتتاب العام مترقب. وعندما تتلقى المؤسسات حصتها من الأسهم بسعر الاكتتاب العام لصالح عملائها، تكون الشركة قدمت تلك الأسهم بداية إلى الشخصيات الهامة.

وبذلك، لا يكون السعر المعلن عنه والمروج له هو سعر الشراء، حتى لو اشترى المستثمر الأسهم فور طرحها. ونعود لحالة ليفت، بدأت الأسهم تداولها عند 87 دولار، بارتفاع 21% عن سهر الطرح للاكتتاب العام. ولكن الشركة بمقدار جودة السعر الذي تدفعه نظيرها. وبالنسبة لمستثمري التجزئة، عادة ما تكون هناك علاوات سعرية لشراء الأسهم فور طرحها.

الأداء متفاوت... في أفضل الحالات

يجب تعويض المخاطرة وعدم اليقين بأرباح ضخمة، ولكن تختلف الأمور على أرض الواقع. فخلال العامين الماضيين، لم تتمكن أشهر الأسهم المطروحة للاكتتاب العام من تسجيل أداء متفوق على ستاندرد آند بورز 500.

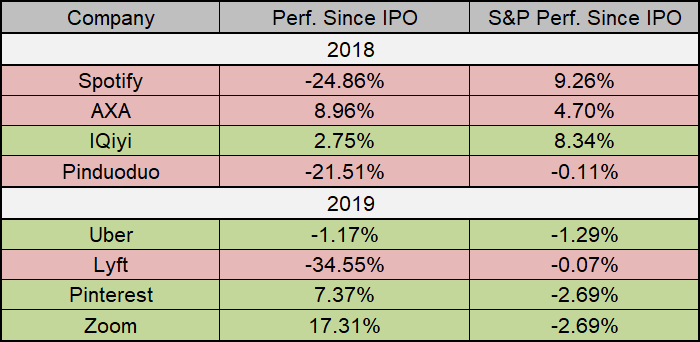

فيدفع المستثمر علاوة فوق سعر الطرح للاكتتاب العام، ونقيس الأداء اعتمادًا على سعر السوق العام الأول، وليس سعر "ما قبل البيع." ويقارن الجدول أدناه بين أبرز عمليات الطرح في 2018، و2019.

في قمة الجدول يوجد اكتتابات عامة مشهورة مثل: سبوتيفاي، (MI:وأكسا)، و iQIYI Inc (NASDAQ:IQ)، و (NASDAQ:Pinduoduo). وفي نهايته يوضح أداء أبرز عمليات الطرح في 2019: أوبر، وليفت، (OTC:وزوم للتكنولوجيات)، (NYSE:وبينترست).

من الواضح أن هناك خليط من أفضل الخيارات في 2018، و2019. ويتضح أن اكتتابات العام الماضي أفضل من الجاري حتى الآن. ولكن، يجدر ملاحظة أنه من الباكر إصدار حكم نهائي بشأن اكتتابات 2019.

لاحظ أنه بالنسبة لإس آند بي 500، متوسط التفوق في أداء الاكتتاب العام يعد 8.61%، بينما متوسط سوء الأداء -23.89%. فلم يكن لدينا سوى زوم التي تمكنت من التغلب في الأداء على السوق العام بنسبة 20%، بينما البقية، كان أدائهم أضعف نسبة 20%.

تلك البيانات لا تضطلع بمناقشة مزايا الاستثمار في الاكتتاب العام على المدى الطويل، ولكنها توضح أن الاستثمار في الاكتتاب العام يحتاج إلى قدرة على تحمل التقلب، وهو عادة ما يفتقر إليه مستثمري التجزئة.

الخلاصة

قرار الاستثمار في الاكتتاب العام رهن إشارة المستثمر. ولكن، يتضح أن المخاطر تتفوق على بريق الأداء، في المدى القصير. والنبأ الجيد هنا: بمرور الوقت، تصبح المعلومات متاحة، ونكتشف حقيقة السعر، ويتمكن جميع المستثمرين من اتخاذ قرارات حكيمة.

ينطوي التداول في الأدوات المالية و/ أو العملات الرقمية على مخاطر عالية بما في ذلك مخاطر فقدان بعض أو كل مبلغ الاستثمار الخاص بك، وقد لا يكون مناسبًا لجميع المستثمرين. فأسعار العملات الرقمية متقلبة للغاية وقد تتأثر بعوامل خارجية مثل الأحداث المالية أو السياسية. كما يرفع التداول على الهامش من المخاطر المالية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين.