المقال مترجم من اللغة الإنجليزية بتاريخ 10/7/2019

يصل سوق الذهب في بعض الأوقات لدرجات من الارتفاع، يظن المستثمر عندها أن ليس هناك شيء بإمكانه إيقافه، وإذ فجأة يشاهدون دمار الرالي غير المكتمل أمام أعينهم، وربما عليهم ترك الأصل بدلًا من محاولة رفعه، تلك قصة كلاسيكية لمستثمري الذهب.

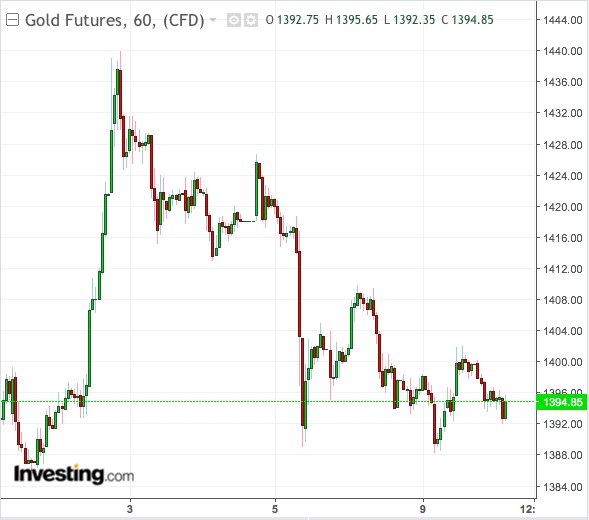

تقف أسعار عقود الذهب الآجلة أسفل 1,395 دولار للأونصة، عند كتابة هذا التقرير، ولا يوجد تهديد حالي بدمار الرالي غير المكتمل، بالنظر إلى الوصول لارتفاع ست سنوات، عند سعر 1439.99 دولار، الأسبوع الماضي، والسلعة الآن لا تبتعد سوى 3% عن هذا الرقم.

وربما لا يواجه الذهب مشكلة في العودة إلى 1,400 دولار الآن، ولكن اللغز في هذا الرالي هو قدرته على مواصلة الصعود إلى تسعيرة 1,500 دولار وما بعدها، ذلك المستوى المحبب لعشاق المعدن الأصفر.

يعتمد هذا اعتمادًا أساسيًا على ما سيقوله الفيدرالي بشأن معدلات الفائدة، بداية مع الرئيس، جيروم باول، وشهادته المستمرة على مدار يومين أمام الكونجرس، بداية من اليوم.

تقترح أداة Investing.com لمراقبة معدل فائدة الفيدرالي أن نسبة تخفيض المعدل تبلغ 100%، ليهبط من 2.25-2.5% إلى 2%-2.5%، عند الاجتماع في 30-31 يوليو.

بيد أن عدد من مشاركي السوق امتنعوا عن تناول جرعات التوقعات العالية تلك، بعد أن جاء نمو الوظائف الأمريكية قويًا عند 224,000 وظيفة لشهر يونيو، مما يدل على أن الاقتصاد ربما يتمتع بقوة عصية على التسهيل. كانت توقعات نمو الوظائف تقف عند 160,000 وظيفة فقط.

فحص شهادة رئيس الفيدرالي عن كثب للبحث عن أدلة

سيتعقب متداولو الذهب شهادة بأول حرفًا بحرف، باحثين عن أدلة حول تصويت محافظ الفيدرالي في اجتماع لجنة السوق المفتوح الفيدرالية بنهاية الشهر الجاري.

ولا ينتظر المتداولين هذا الأسبوع شهادة بأول فقط، فلديهم: يوم الأربعاء، إصدار محضر اجتماع لجنة السوق المفتوح لشهر يونيو. ويبرز هذا المحضر دوافع كل عضو من الأعضاء للتصويت على النحو الذي تم، وأسباب الإبقاء على معدلات الفائدة عند مستواها الشهر الماضي.

في يونيو، أزال الفيدرالي كلمة "صبور" من بيان لجنة السوق المفتوح، الصادر بعد الاجتماعات الشهرية، ليوضح للمستثمرين تحول مركز الفيدرالي من البيانات الواردة، فبعد أن كانت قرارات الفيدرالي رد فعل على تلك البيانات، ستصبح قراراته فاعلة في تلك البيانات لإبقاء الاقتصاد الأمريكي متوسعًا عند مستويات قياسية تقارب عقد كامل.

وقال بأول في خطابه الأخير: "الوقاية خير من العلاج،" في إشارة إلى ميل الفيدرالي نحو ما يُدعى بالتخفيض التحوطي لتجنب التباطؤ الاقتصادي.

ولو كان التاريخ لنا مرشد، عندها سنرى الفيدرالي دائمًا مخطئًا في التمسك بجهة الحذر، كما هو معهود، مما يعني إمكانية خفض معدل الفائدة 25 نقطة أساسية، بحد أدنى، لينتظر رؤية أداء خلق الوظائف لهذا الشهر. بينما يضع متداولو الذهب آمالًا عريضة بخفض الفيدرالي لمعدل الفائدة مقدار 50 نقطة أساسية، بيد أن عدد محدود منهم ينتظر وقوع ذلك حقًا.

ويقول المحلل جيسي كوهين، من Investing.com:

"يمكن أن يعزز بأول توقعات السوق بخفض معدل الفائدة، أو يلجمها."

"كما أنه ليس هناك ما يبرر مستوى اليقين من تخفيض الفيدرالي لمعدل الفائدة لشهر يوليو، لذلك أتوقع أن يدفع بأول ضد رسالة الحمائم التي احتسبتها الأسواق."

ويخرج عدد من مصرفيي الاحتياطي الفيدرالي للحديث هذا الأسبوع، فلدينا: رئيس الفيدرالي في نيويورك، جون ويليامز، وفي سانت لويس، جايمس بولارد، ومن أتلانتا، رافائيل بوستيك، ونائب رئيس الفيدرالي للرقابة، راندال كوراليس، ومن ريتشموند، توماس باركين، ومن مينيابوليس نييل كاشاري.

ومن بين هؤلاء ينصب الاهتمام على بولارد، لأنه الصوت الوحيد المعارض لإبقاء معدلات الفائدة على حالها خلال اجتماع يونيو. إجمالًا، يعد رئيس فيدرالي سانت لويس هو الأكثر ميلًا لمعسكر الحمائم من بين أعضاء لجنة السوق المفتوح.

الذهب يصعد، ولكن السؤال متى سنرى 1,500 دولار

يقول (NYSE:بنك أوف أمريكا) إنه يتخذ موقف ثيراني من الذهب، ويعتقد بوصوله إلى 1,500 دولار وما فوقها، ولكن ما يقلقه هو المخاطر قريبة الأجل المرتبطة بالمعادن الثمينة.

في تعليق الأسبوع الماضي، قال بنك وول ستريت:

"يتحول الفيدرالي إلى معسكر الحمائم في نفس الوقت الذي تعصف الرياح المدمرة للاقتصاد الكلي المتباطئ، وهذا من شأنه سحب المعدن الأصفر إلى 1,500 دولار للأونصة على مدار الشهور الاثني عشر القادمة. بيد أن ما يقلقنا هو سرعة صعود المعدن، ورهن الأسواق صعوده باحتمالية تخفيض الفيدرالي لمعدل الفائدة."

"فإذا تأخر إحلال السياسة التسهيلية، وامتزج ذلك بقمة 20 بناءة، يمكن لهذا دفع الذهب للأسفل على المدى القريب."

ويتفق استراتيجيو UBS للمعادن الثمينة قائلين:

"نعتقد أن التراجع في الاقتصاد الكلي بدأ يصب في صالح الذهب الآن، بعد أعوام انتظار طويلة، وإنذارات بداية خاطئة... رغم ذلك من غير المرجح أن يصعد الذهب مباشرة للأعلى دون معوقات."

يتوقع محللو UBS إنهاء الذهب العام الجاري أسفل 1,400 دولار، ويستقر في 2020 عند 1,450 دولار.

ومن 2021 إلى 2023 يتوقعون الذهب يقف عند أو أعلى قليلًا مستوى 1,500 دولار.