مقارنة بالأسابيع الثلاثة الماضية فإن الأسواق المالية تتحرك في حالة من الهدوء والترقب، بعد الاستفاقة من حالة الصدمة والرعب التي اجتاحت المستثمرين مع إعلان فيروس كورونا (كوفيد 19) وباء عالمي.

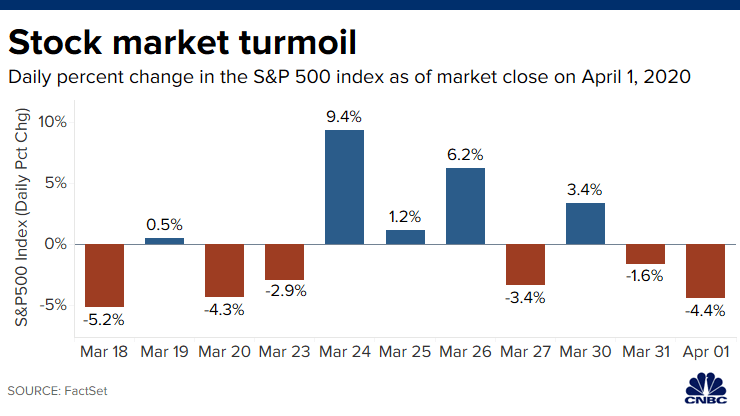

مؤشرات الأسهم العالمية وأسعار الذهب شهدت تذبذبات عالية جدا بين انخفاضات وارتفاعات سريعة وقوية، قبل أن تستقر بعد أن أعلنت العديد من الدول عن تسهيلات مالية من أجل مواجهة التأثيرات الاقتصادية لانتشار الفيروس، وعلى رأسها الاحتياطي الفيدرالي الأمريكي والحكومة الأمريكية التي ضخت التريليونات من الدولارات في السوق.

بالنسبة للذهب فإن الصورة واضحة عند أغلب المحللين والمستثمرين، فهذا الكم الهائل من السيولة في الأسواق وما ينتج عنه من ديون على الحكومات والدول سيكون حتما في صالح الذهب الذي من المتوقع أن يرتفع على المدى المتوسط والطويل.

السؤال هو متى وإلى أي حد سوف تصل هذه الارتفاعات؟

بالنسبة للمؤشرات المالية فإن الأيام القادمة سوف تكون قاتمة، ربما ليس بنفس الدرجة لكل القطاعات والشركات ولكن الاغلبية سوف تعاني، وكثيرين هم الذين يعتقدون أننا لم نصل بعد إلى القاع رغم الانتعاشة الاخيرة.

في هذه المقالة سوف انقل آراء بعض من كبار المستثمرين وأصحاب الملايير الذين بنوا ثروتهم من التداول في أسواق المال، حول توقعاتهم المستقبلية لأسواق الأسهم الأمريكية والعالمية وما هي المقاربة التي ينتهجونها في التعامل مع أوضاع السوق غير عادية.

أسوأ "سوق هابط" في حياتي:

في الوقت الذي تحاول فيه الأسهم العالمية التعافي من أكبر خسائرها الفصلية منذ الأزمة المالية العالمية، يقول المستثمر المخضرم جيم روجرز إن الأسو لم يأتي بعد. وجيمس روجرز Jim Rogers مستثمر أمريكي ورئيس مجلس إدارة شركة Beeland Interest، Inc. وساهم منذ أكثر من خمسين عاما مع جورج سوروس في ادارة الصندوق الاستثماري Quantum Fund وSoros Fund Management.وهو يرى أن الانتعاش الحالي في الأسواق قد يستمر لفترة من الوقت بعد نوبة من التشاؤم الشديد، ولكن المزيد من التراجع والانخفاض أمر لا مفر منه.وقال في تصريح لوكالة بلومبرغ في أعقاب أسوأ خسارة فصيلة يسجلها مؤشر الداوجونز منذ انشائه: " في العامين المقبلين أتوقع أن نشهد أسوأ سوق هابط في حياتي".ولكن لماذا كل هذا التشاؤم؟ ثلاثة أسباب يقول روجرز، تأثير وباء كوفيد 19 على الاقتصاد العالمي، وارتفاع قياسي في مستويات الديون (الشركات والدول على حد سواء) وأخيرا تراجع معدلات الفائدة إلى مستويات متدنية جدا سوف تحدث ضررا كبيرا عندما تبدأ في الارتفاع.وفي هذا المرحلة الحرجة يرى أنه من الطبيعي أن يلجا المستثمرون إلى الملاذات الآمنة، والشركات ذات الملاءات المالية القوية.قال روجرز: "لا شك في أنه على مر التاريخ، عندما يكون السوق هابط، فإن الشركات ذات الديون المنخفضة هي التي يحبها الناس كثيرًا لأنه لا داعي للقلق بشأن الإفلاس".في الوقت الحالي، قال المستثمر المخضرم أنه يملك “الكثير من النقد" بالدولار الأمريكي، وبعض الأسهم الصينية والروسية، ويفكر في الاستثمار في الأسهم اليابانية. وهو الآن ينتظر لشراء الأسهم في بعض القطاعات الأكثر تعرضا للضغوط مثل السياحة والنقل وشركات الطيران والزراعة في الصين والعالم.

البيع في أبريل سوف يكون أسوأ من مارس!

قال الملياردير جيفري جاندلاخ Jeffrey Gundlach المعروف ب:"ملك السندات" في تصريح لوكالة رويترز إنه يعتقد أن عمليات بيع بسبب كوفيد 19 لم تنته بعد وأن الأسواق قد تشهد المزيد من الخسائر في أبريل نيسان الجاري.

وقال جيفري جاندلاخ في ندوة على شبكة الإنترنت مع المستثمرين يوم الثلاثاء أن السوق يتصرف "بشكل غير سليم إلى حد ما" وأن توقعات البنوك بشأن الانتعاش الاقتصادي السريع للولايات المتحدة كانت متفائلة للغاية.

وكان عنوان الندوة التي ناقشت الآثار السلبية للفيروس كوفيد 19 وطرق مواجهتها "حكاية أزمتين"، في إشارة إلى الأزمة المالية لعام 2008 والأزمة الحالية.

وقال ملك السندات في وول ستريت إنه يعتقد أن قاع شهر مارس سيتم اختراقه في شهر أبريل مع استمرار حالة عدم اليقين الاقتصادي التي تثير قلق المستثمرين.

وأضاف: "أعتقد أننا سنحصل على شيء يشبه هذا الشعور بالذعر مرة أخرى خلال شهر أبريل".

توقع جاندلاخ أن السوق "سيعود مرة أخرى إلى مكان عليه في يناير 2020، لكنه لن يرتد على شكل حرف V". هو يقصد أن السوق لن يرتفع بنفس السرعة والقوة التي انخفض بها.

الوقت مناسب لبعض الشراء!

أما الملياردير Howard Marks هوارد ماركس من شركة أوكتري كابيتال قال في تصريح لشبكة CNBC إن المستثمرين يجب أن يكونوا حذرين في أوقات عدم اليقين مثل هذه، مضيفًا أن منهجه "ليس إما أسود أو أبيض، أو شراء أو بيع".

لكنه قال إن المستثمرين يمكنهم القيام ببعض عمليات الشراء أين "أصبحت الأسهم رخيصة بما يكفي".

واضاف: “أعتقد شخصياً أن الأوراق المالية منخفضة بما يكفي لشراء القليل."

وفي شرحه أورد أن أحدهم سأله: "هل حان الوقت للشراء؟”، فأجابه لا، لقد "حان وقت الشراء".

والفرق هنا أن الاولى عامة، وثانية خاصة. بمعنى أن هناك فرص للشراء بشروط سواء من حيث الكمية أو نوعية الاسهم. ولكن ليس الشراء على المطلق.

وفي نصيحة قيّمة قال " لم أكن يوما مؤمنا أنني أعرف متى يتكون القاع، لكنني أعلم أن الأشياء أصبحت أرخص كثيرًا ومن المعقول القيام ببعض عمليات الشراء. وإذا انخفض السعر أكثر، قم بالشراء أكثر".

ومع ذلك، حذر ماركس من أن حالة عدم اليقين بشأن وباء كوفيد 19 لا يزال مرتفعاً، قائلاً إنه "أكثر ميلا إلى التشاؤم" عندما سئل ا بشأن توقعاته الاقتصادية.

وقال "أنا قلق بشأن ما لا نعرفه عن المرض والتأثير الاقتصادي ... أميل إلى الاتجاه السلبي وأنا حذر".

واضاف: "لا أحد يعرف مدى سوء هذا المرض، أو مدى التداعيات الاقتصادية، أو ما إذا كانت البرامج الحكومية ستنقذ الاقتصاد. لا يمكنك الحصول على هذه الإجابة ".

في الأخير، من الواضح الشيء المشترك بين هؤلاء المستثمرين الكبار من أصحاب الملايير، اعتقادهم بأن الامور سوف تسوء في قادم الأيام بالنسبة لأسواق الاسهم والاقتصاد العالمي.

طبعا ممن الممكن أن هناك مستثمرين من مستواهم ربما لا يشاطرونهم هذه النظرة، ولكن هذا ما وجدت أثناء بحثي في المواقع المتخصصة في الاستثمار وأسواق المال.

النقطة الثانية هي نبرة الحذر التي يتكلمون بها، فرغم خبرتهم وحجم رؤوس الأموال التي يديروها. فيجب دائما أن تضع احتمال الخطأ في اتخاذ القرار الاستثماري مهما كانت قوة تحليلك وثقتك بصحة رؤيتك

هذا يذكرنا أنا وانت الذين لا نملك المليارات بأهمية إدارة المخاطر في الحفاظ على رأس المال وتحقيق الأرباح التي تتماشى مع حجم الأموال المستثمرة وحجم المخاطر.