سنحاول من خلال تلك المقالة وضع الصورة كاملة أمام القارئ لفهم أهم ما حدث في الأسبوع الماضي وتوابع ذلك على الأسواق، وأهم ما على المستثمرين الاهتمام به في أحداث هذا الأسبوع والتوقعات المحيطة بها.

بدأ الأسبوع الماضي بداية هادئة نظراً لغياب البيانات الاقتصادية المهمة بعكس ما انتهى من بيانات قوية وأحداث مهمة كان ختامها الندوة السنوية التي أقيمت يوم الجمعة في جاكسون هول والتي جمعت عدد من رؤساء البنوك المركزية ومسئولي الاحتياطي الفيدرالي كان من أبرزهم جيروم باول رئيس الاحتياطي الفيدرالي وكريستين لاجارد رئيسة البنك المركزي الأوروبي، وتحدث الاثنين تحت إنصات واهتمام بالغ من كل المشاركين في الأسواق.

البداية دائماً من الولايات المتحدة حيث عززت البيانات الاقتصادية التي صدرت الأسبوع الماضي الآمال في حدوث ما يسمى بالهبوط الناعم للاقتصاد، وعلى وجه الخصوص أظهرت مفاجأة إيجابية في مبيعات التجزئة أن المستهلكين مازالوا يتمتعون بالقوة الشرائية والروح الإيجابية نحو المستقبل الاقتصادي، خصوصًا وأنهم الآن يستفيدون من تراجع التضخم، وكشفت تلك البيانات أن الاقتصاد يبدو أنه يفقد زخمه تدريجياً.

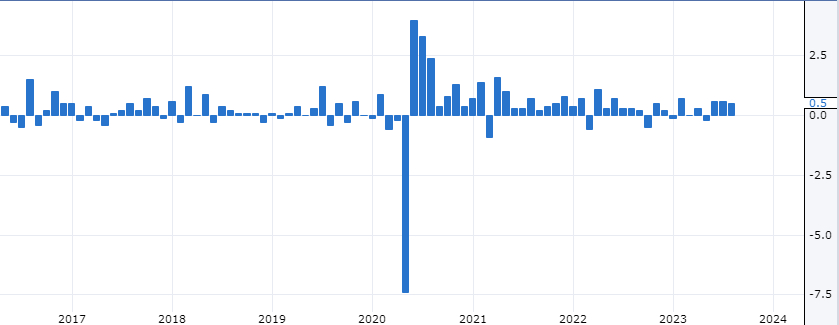

انخفضت طلبيات السلع المعمرة بنسبة 5.2% في يوليو/ تموز، مع الأخذ في الاعتبار انخفاض مبيعات عملاق صناعة الطائرات شركة بوينج، ولهذا فإن استثنينا أرقام شركة بوينج (NYSE:BA) تظهر لنا الأرقام ارتفاع طلبيات السلع المعمرة للشهر الثالث على التوالي، مما يشير إلى أن قطاع الصناعة المتعثر ربما يكون قد استقر.

زادت طلبيات السلع المعمرة بنسبة 0.5% في يوليو إذا استثنينا وسائل النقل والمواصلات مثل السيارات والطائرات، فغالبًا ما تتذبذب طلبيات وسائل النقل خلال أشهر الصيف وتشوه الوضع الحقيقي للقطاع الصناعي.

هذا الأسبوع أيضاً قدم مكتب إحصاءات العمل (BLS) لمحة أولية عن المراجعات القياسية السنوية لجداول الرواتب غير الزراعية، والتي تُدرج في تقرير التوظيف السنوي، فقد أفاد مكتب إحصاءات العمل بأنه مع بداية شهر مارس/ أذار من المتوقع أن يكون عدد الوظائف في القطاع الخاص أقل بنحو 358 ألف وظيفة من الرقم الحالي المُعلن، وهذا يشير إلى أن سوق العمل لم يبدأ العام بالنشاط والقوة كما كان يعتقد سابقاً.

بالرغم من تباطؤ سوق العمل بشكل ملحوظ إلا أننا لم نشهد حتى الآن ارتفاعًا كبيرًا في مطالبات البطالة التي عادةً ما تشير إلى حدوث ركود، حيث شهدنا تراجعاً في عدد المطالبات الأولية للتأمين ضد البطالة هذا الأسبوع لتصل إلى أدنى مستوى لها خلال ثلاثة أسابيع. لهذا من الممكن أن يكون سبب تراجع الطلب على العمالة ليس بشكل مباشر في زيادة في عدد المسرحين عن العمل وإنما في انخفاض فرص التوظيف.

في قطاع آخر أثرت زيادة تكاليف التمويل سلبًا على تعافي سوق الإسكان، حيث سجلت مبيعات المنازل القائمة تراجعها الثاني على التوالي في يوليو/ تموز، وهو ما عكس زيادة الطلب على المساكن الذي شوهد في بداية العام، في المقابل فاجأت مبيعات المنازل الجديدة الاتجاه الصعودي بقفزة بنسبة 4.4% في يوليو، مما عزز الاتجاه الصعودي الذي بدأ في الخريف الماضي، ولكن في نظر الكثير من المحللين إنها مسألة وقت فقط قبل أن يؤدي ارتفاع معدلات الرهن العقاري إلى انخفاض الطلب على البناء الجديد أيضًا.

إجمالاً تشير تلك البيانات والتي سبقتها بأن السيناريو الذي يريده الاحتياطي الفيدرالي لكبح جماح التضخم عن طريق إبطاء الاقتصاد بشكل سلس تسير على ما يرام، وهذا يدعونا لتوقع تجنب المزيد من رفع أسعار الفائدة على الأقل عند اجتماع الاحتياطي الفيدرالي القادم، ولكن كما أشار جيروم باول عند حديثه في جاكسون هول فإن بنك الاحتياطي الفيدرالي يعتزم البقاء يقظًا في مكافحة التضخم.

وعلى حد تعبيره "على الرغم من أن التضخم قد تراجع من ذروته وهو تطور مرحب به إلا أنه لا يزال مرتفعا للغاية، نحن على استعداد لرفع أسعار الفائدة أكثر إذا كان ذلك مناسبًا، ونعتزم الحفاظ على السياسة النقدية عند مستوى مقيد حتى نكون واثقين من أن التضخم يتحرك بشكل مستقر نحو هدفنا البالغ 2% وسوف نفعل ذلك.

وقال باول للحاضرين في المؤتمر إن مراقبة نفقات الاستهلاك الشخصي الأساسية (PCE) - التضخم في السلع وخدمات الإسكان والخدمات غير السكنية - تساعد في فهم ما سيدفع إلى مزيد من التقدم.

في أوروبا أشارت استطلاعات مؤشر مديري المشتريات (PMI) هذا الأسبوع إلى تحديات النمو التي تواجه الاقتصادات الرئيسية في منطقة اليورو، وسلطت الضوء على خطر تجدد التعثر في المنطقة، ويلاحظ على وجه الخصوص أن مؤشرات مديري المشتريات لقطاع الخدمات خلال شهر أغسطس/ آب قد عادت إلى منطقة الانكماش، حيث تراجع مؤشر مديري المشتريات للخدمات إلى مستوى 48.3، وهبط مؤشر مديري المشتريات للخدمات في المملكة المتحدة إلى مستوى 48.7، هذه هي المرة الأولى التي يسجل فيها مؤشر مديري المشتريات للخدمات أقل من رقم 50 منذ يناير/ كانون الثاني من هذا العام.

في كل من قطاعي التصنيع والخدمات في منطقة اليورو أشارت الدراسات الاستقصائية إلى توقف شبه تام في التوظيف وارتفاع طفيف في ضغوط أسعار المدخلات والمخرجات. وبينما يلوح تقرير مؤشر أسعار المستهلكين لشهر أغسطس/آب في الأفق كتقرير رئيسي أيضًا فإن قراءة مؤشر مديري المشتريات الضعيفة تزيد من فرص إبقاء البنك المركزي الأوروبي على سعر الفائدة على الودائع ثابتًا عند 3.75% في اجتماع السياسة النقدية المقبل في سبتمبر/أيلول.

وفي الصين أصبحت علامات التباطؤ الاقتصادي واضحة بشكل متزايد حيث يشعر المراقبين بالقلق من أن تراكم الديون في قطاع العقارات بالصين قد يؤدي إلى "هبوط حاد" اقتصادي في ثاني أكبر اقتصاد في العالم، قام بنك الشعب الصيني (PBoC) في وقت سابق من شهر أغسطس/ آب بتخفيض سعر فائدة الإقراض متوسط الأجل لمدة عام بمقدار 15 نقطة أساس إلى 2.50%.

يأتي ذلك بعدما خفض البنك المركزي سعر الفائدة الرئيسي على القروض لمدة عام بمقدار 10 نقاط أساس إلى 3.45%، وهو أقل قليلاً مما توقعه الاقتصاديون، في حين أبقى سعر الفائدة الرئيسي على القرض لمدة 5 سنوات ثابتًا عند 4.20%، متحديًا توقعات الخفض. ونظرًا للنهج الحذر نسبيًا الذي اتبعه بنك الشعب الصيني تجاه التيسير النقدي حتى الآن، وفي غياب التحفيز المالي واسع النطاق فقد تقلصت التوقعات حول نمو الناتج المحلي الإجمالي الصيني إلى 4.8% لعام 2023، ويبدو ان هناك المزيد من التباطؤ في عام 2024 وقد تصل إلى 4.2% على حسب قول المحللين.

وفي الأسواق الأخرى فقد قام البنك المركزي التركي برفع سعر الفائدة بمقدار 750 نقطة أساس من 17.50% إلى 25.00%، أي ثلاثة أضعاف التوقعات التي كانت تحوم حول زيادة سعر الفائدة بمقدار 250 نقطة أساس، وأثارت هذه الزيادة الآمال في أن صانعي السياسات النقدية الجدد في البنك المركزي التركي قد يتحولون إلى نهج سياسي أكثر تقليدية مما يؤدي إلى قفزة حادة في العملة التركية.

اليوم وفي مستهل تداولات هذا الأسبوع سيكون لدينا الكثير من الأحداث والبيانات المهمة والتي من المتوقع أن يكون لها تأثير كبير على كيفية قرار بنك الاحتياطي الفيدرالي قبل اجتماع سبتمبر/ أيلول، حيث ظلت بيانات العمل قوية لهذا لا تزال تثير حيرة مجلس الاحتياطي الفيدرالي وقلقه، فقد صرح المستشار الاقتصادي للبيت الأبيض بيرنشتاين يوم الجمعة أن سوق العمل يواصل تغذية التضخم مع استمرار ارتفاع الطلب، يضيف هذا وزنًا إضافيًا لبيانات الوظائف غير الزراعية NFP هذا الأسبوع، ويمكن أن نرى آثارًا على احتمالات أسعار الفائدة على الأموال الفيدرالية أيضًا.

كما تظل بيانات نفقات الاستهلاك الشخصي الأساسية (PCE) هي المقياس المفضل لدى بنك الاحتياطي الفيدرالي للتضخم، بالإضافة إلى ذلك سنحصل أيضًا على التقدير الثاني لبيانات الناتج المحلي الإجمالي من الولايات المتحدة. إنه أسبوع مثير للاهتمام بالنسبة للأسواق والدولار الأمريكي على وجه الخصوص، وقد يلعب دورًا كبيرًا في قرار بنك الاحتياطي الفيدرالي في اجتماع سبتمبر.

في أوروبا من المفترض أن توفر بيانات مؤشر أسعار المستهلكين لشهر أغسطس/ آب في منطقة اليورو هذا الأسبوع نظرة ثاقبة لمستقبل السياسة النقدية على المدى القصير، وعلى وجه الخصوص ما إذا كان البنك المركزي الأوروبي قد يرفع سعر الفائدة مرة أخرى في اجتماعه في سبتمبر/ أيلول. ففي الأشهر الأخيرة يبدو أن زخم النمو الاقتصادي في منطقة اليورو قد تضاءل، في حين بدأت تظهر أيضًا علامات انخفاض ضغوط التضخم، مما يشير إلى أن البنك المركزي الأوروبي قد يكون بالقرب من نهاية دورة التشديد النقدي، وتشير التوقعات إلى أن التضخم الرئيسي سيتباطأ أكثر إلى 5.1%، في حين من المتوقع أيضًا أن يتراجع التضخم الأساسي قليلاً إلى 5.3%.

في الصين سيتم إصدار مؤشرات مديري المشتريات التصنيعية وغير التصنيعية لشهر أغسطس/ آب، وسوف يهتم المشاركين في السوق بهذه الأرقام بحثًا عن علامات تشير إلى التباطؤ المستمر وربما حتى المتزايد في النمو الاقتصادي الصيني، تشير التوقعات إلى انخفاض مؤشر مديري المشتريات التصنيعي إلى 49.1، في حين من المتوقع أن ينخفض مؤشر مديري المشتريات غير التصنيعي إلى 51.0.