بعد رفع أسعار الفائدة في يوليو، من المؤكد أن بنك الاحتياطي الفيدرالي سيتخطى رفع الفائدة في اجتماع السياسة الأسبوع المقبل.

من المرجح أن يلمح رئيس بنك الاحتياطي الفيدرالي باول إلى أن رفع سعر الفائدة في نوفمبر هو احتمال كبير في أعقاب الارتفاع الأخير في التضخم.

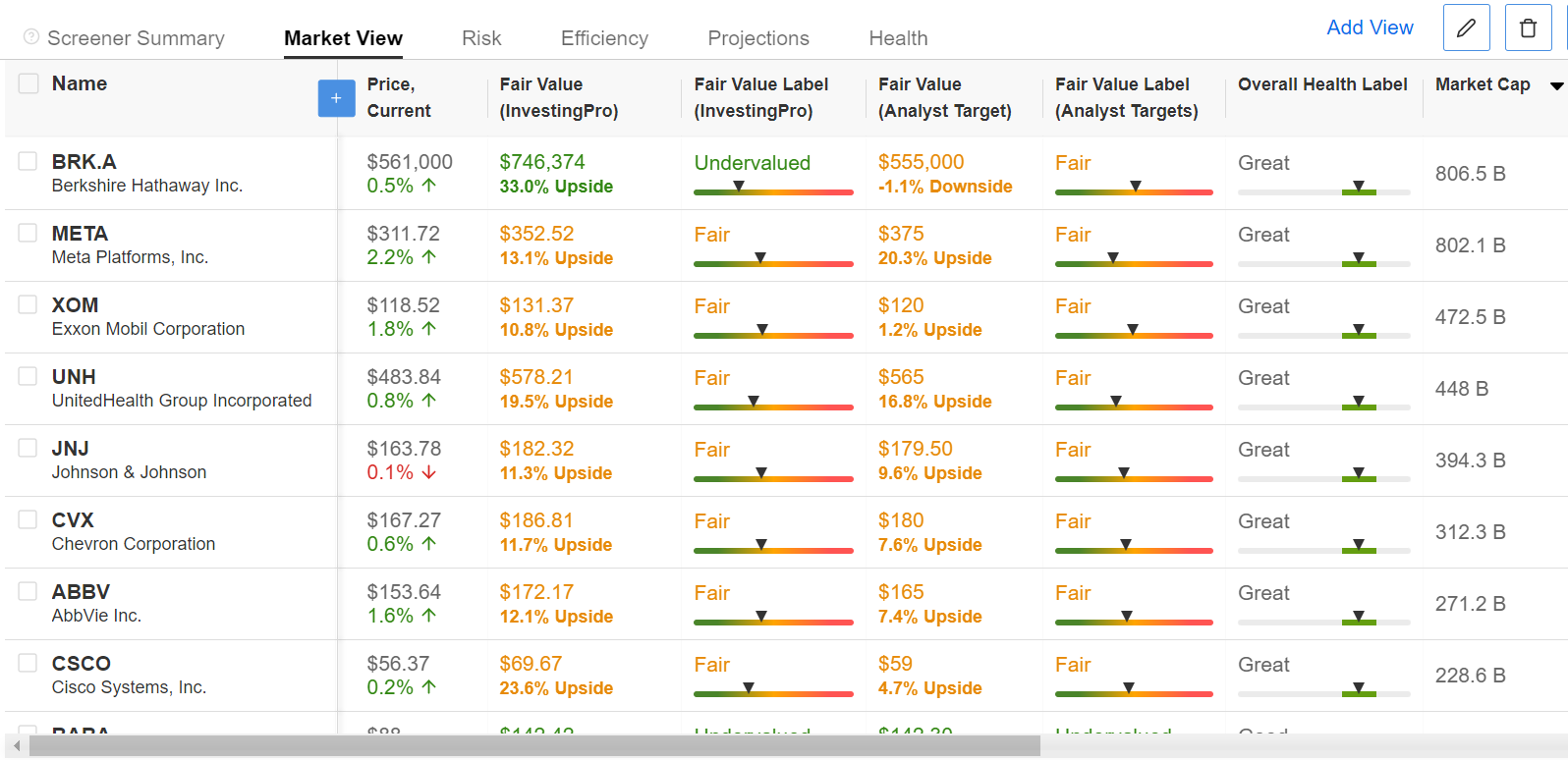

وعلى هذا النحو، استخدمت أداة ماسح الأسهم من InvestingPro للبحث عن الشركات عالية الجودة التي تظهر قوة نسبية قوية وسط بيئة السوق الحالية.

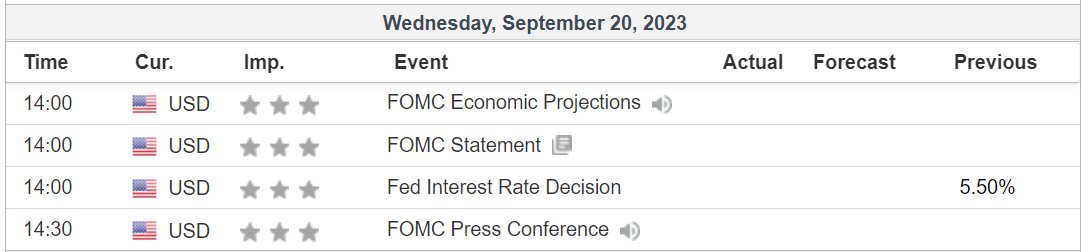

سيلعب الأسبوع المقبل دورًا محوريًا في تشكيل توقعات بنك الاحتياطي الفيدرالي لأسعار الفائدة. فيما من المتوقع أن يكون أحد أهم قرارات السياسة المالية لبنك الاحتياطي الفيدرالي لهذا العام، من المتوقع على نطاق واسع أن يقوم البنك المركزي الأمريكي بإيقاف حملته لرفع أسعار الفائدة مؤقتًا في ختام اجتماع اللجنة الفيدرالية للسوق المفتوحة يوم الأربعاء في الساعة 2:00 ظهرًا بالتوقيت الشرقي.

المصدر: Investing.com

تتوقع الأسواق المالية حاليًا احتمالًا بنسبة 98٪ لإبقاء بنك الاحتياطي الفيدرالي على أسعار الفائدة عند المستويات الحالية، وفقًا لأداة مراقبة الفائدة الفيدرالية على Investing.com

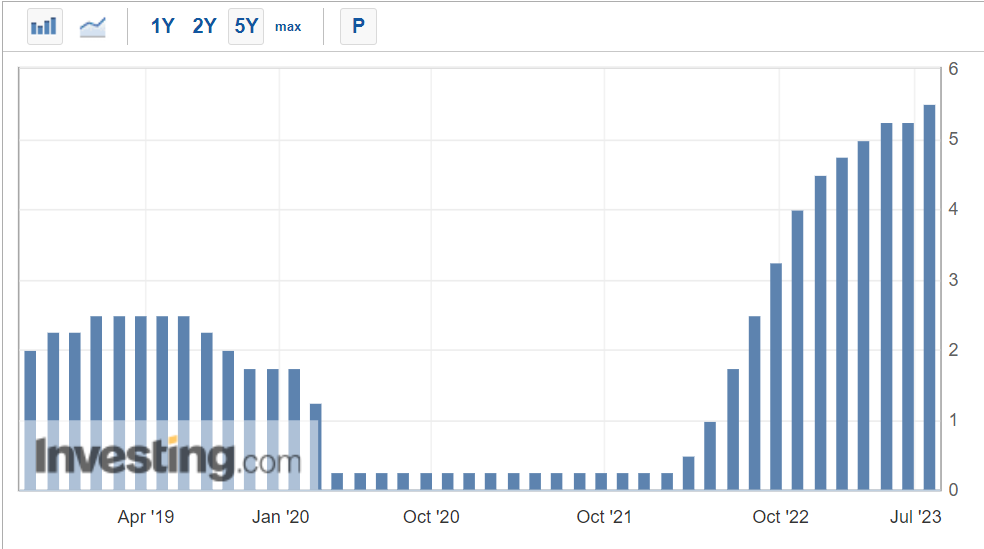

في الواقع، وإذا تخطى بنك الاحتياطي الفيدرالي المزيد من التشديد في الأسبوع المقبل، فسوف يترك النطاق المستهدف للفائدة على صناديق الاحتياطي الفيدرالي في نطاق يتراوح بين 5.25% و5.50%، وهو أعلى مستوى منذ يناير 2001.

المصدر: Investing.com

وبعيدًا عن قرار سعر الفائدة المتوقع، ستتجه كل الأنظار إلى رئيس بنك الاحتياطي الفيدرالي جيروم باول، الذي سيتحدث بعد فترة وجيزة من صدور بيان اللجنة الفيدرالية للسوق المفتوحة، حيث يبحث المستثمرون عن أدلة جديدة حول كيفية رؤيته لاتجاهات التضخم والاقتصاد.

وسيصدر صناع السياسات أيضًا توقعات جديدة لأسعار الفائدة والنمو الاقتصادي، والمعروفة باسم "المؤامرة النقطية"، مع تزايد عدم اليقين لدى المستثمرين بشأن خطط السياسة النقدية لبنك الاحتياطي الفيدرالي حتى نهاية العام وما بعده.

التوقعات: نهاية مسلسل التشديد النقدي؟

وبينما أتوقع أن يبقي بنك الاحتياطي الفيدرالي الفائدة على حالها في الأسبوع المقبل، فإن بيان السياسة المصاحب سيؤكد على إعلام الجميع بأن شهر نوفمبر قد يؤدي إلى رفع آخر لسعر الفائدة.

بالإضافة إلى ذلك، من المرجح أن يشير باول إلى أن المزيد من التشديد سيكون ضروريًا مع التأكيد على أن القرار سيظل يعتمد على البيانات وأن البنك المركزي الأمريكي سيظل ملتزمًا بقوة بإعادة التضخم إلى هدفه البالغ 2٪.

على هذا النحو، لن أتفاجأ برؤية معظم المسؤولين يواصلون توقعاتهم برفع سعر الفائدة مرة أخرى على الأقل بحلول نهاية العام في توقعاتهم المحدثة.

في هذه الحالة، هناك خطر متزايد من أن يقوم بنك الاحتياطي الفيدرالي برفع أسعار الفائدة إلى مستويات أعلى مما تتوقعه الأسواق حاليًا وإبقائها هناك لفترة أطول، حيث لا يزال هناك المزيد من العمل الذي يتعين عليهم القيام به لإبطاء الاقتصاد وتهدئة التضخم.

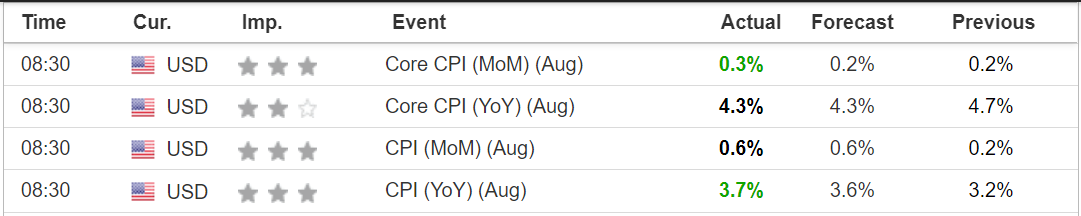

في الواقع، أظهرت بيانات أسعار المستهلك الأمريكي الصادرة هذا الأسبوع ارتفاع التضخم بنسبة 0.6% الشهر الماضي، وهي أكبر زيادة منذ يونيو 2022، وسط ارتفاع أسعار الطاقة. خلال 12 شهرًا حتى أغسطس، ارتفع مؤشر أسعار المستهلك بنسبة 3.7%، مرتفعًا من 3.2% في يوليو.

المصدر: Investing.com

باستثناء المواد الغذائية والطاقة المتقلبة، ارتفع مؤشر أسعار المستهلكين الأساسي بنسبة 0.3٪، وسط انخفاض أسعار السيارات والشاحنات المستعملة. وعلى أساس سنوي، تباطأ مؤشر أسعار المستهلك الأساسي من 4.7% إلى 4.3%، وهي أقل زيادة على أساس سنوي منذ سبتمبر 2021.

وبالنظر إلى الارتفاع الأخير في أسعار النفط والغاز، فمن المرجح أن تتسارع الضغوط التضخمية مرة أخرى في الأشهر المقبلة، مما يؤدي إلى موجة أخرى من التضخم الساخن.

علاوة على ذلك، يستمر الاقتصاد في الصمود بشكل أفضل بكثير من المتوقع في مواجهة ارتفاع أسعار الفائدة. وعلى الرغم من التوقعات واسعة النطاق بحدوث ركود محتمل في الولايات المتحدة هذا العام، فقد أثبت الاقتصاد أنه أكثر مرونة بكثير مما توقعه الكثيرون في وول ستريت وسط سوق عمل قوي وإنفاق استهلاكي قوي.

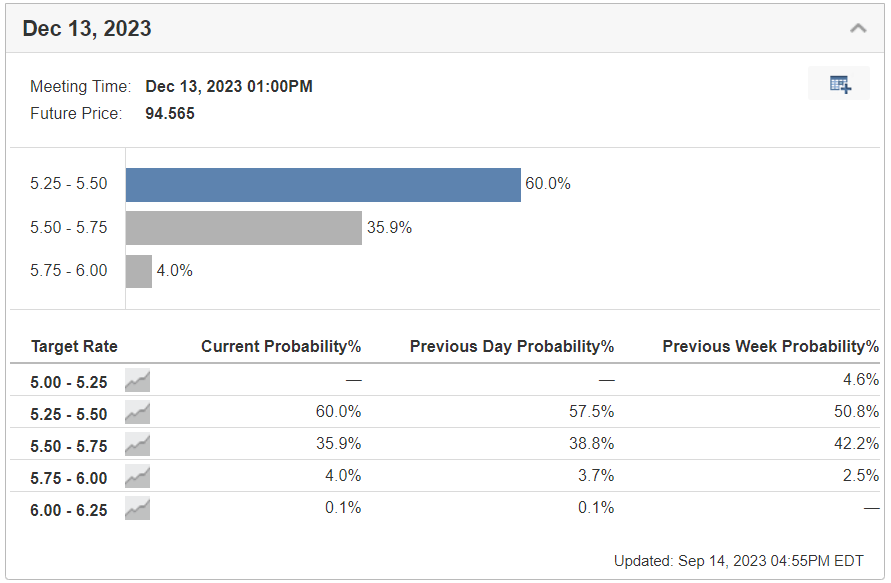

ومع أخذ ذلك في الاعتبار، فإنني لا أزال متردداً في الرهان على إنهاء سياسة بنك الاحتياطي الفيدرالي لتشديد السياسة النقدية حتى الآن. والواقع أن العقود الآجلة المرتبطة بسعر الفائدة على صناديق الاحتياطي الفيدرالي تظهر الآن فرصة بنسبة 40% تقريباً لرفع أسعار الفائدة مرة أخرى بحلول ديسمبر/كانون الأول، مقارنة باحتمال 30% قبل شهر

المصدر: Investing.com

في الوقت نفسه، أرجأت الأسواق توقعاتها لتوقيت أول خفض لأسعار الفائدة العام المقبل إلى يوليو 2024، مقارنة بالتوقعات قبل شهر بأن أسعار الفائدة ستبدأ في الانخفاض بحلول مارس، حيث لا يزال التضخم أعلى بكثير من القياسات التاريخية.

ماذا تفعل الآن؟

قد يتعين على المستثمرين توخي الحذر على المدى القريب نظرًا لأن البيئة الحالية ليست مثالية لإضافة المزيد من تعرضك للأسهم. وطالما ظل التضخم عنيدًا وترك بنك الاحتياطي الفيدرالي الباب مفتوحًا لرفع أسعار الفائدة مرة أخرى، أعتقد أن سوق الأسهم سيكافح من أجل إحراز تقدم لبقية عام 2023، وستواجه الأسهم المزيد من التقلبات.

في وقت كتابة هذا التقرير، أقوم بالبيع على إس آند بي 500 و ناسداك 100 و راسل 2000 عبر بروشير إس آند بي 500 ، وبروشير QQQ،و بروشير راسل 2000.

بالإضافة إلى ذلك، أنا أتداول على مؤشر داو جونز الصناعي عبر صندوق مؤشر داو جونز الصناعي. لدي أيضًا مركز شراء في قطاع الطاقة عبر صندوق سلكت SPDR وقطاع الرعاية الصحية عبر صندوق عبر صندوق سلكت SPDR

مع أخذ ذلك في الاعتبار، استخدمت أداة ماسح الأسهم على InvestingPro لإنشاء قائمة متابعة للشركات عالية الجودة التي تتمتع بأفضل وضع يمكنها من تجاوز الاضطرابات الناجمة عن قرارات بنك الاحتياطي الفيدرالي في الأسابيع والأشهر المقبلة.

ليس من المستغرب أن بعض الأسماء البارزة التي ستنخفض تشمل بيركشاير هاثاواي ، منصات ميتا (META) ، إكسون موبيل ، مجموعة يونايتد هيلث (UNH) ، جونسون آند جونسون، شيفرون (CVX) ، آبفي، سيسكو (CSCO) ، كاتربيلر (NYSE:CAT) ، جنرال إلكتريك ، وديري.

المصدر: InvestingPro

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Español (México)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- Ελληνικά

- Svenska

- Suomi

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

الفيدرالي تحت الأضواء..المفاجأة ستحدث في هذا الموعد!

تم النشر 17/09/2023, 13:51

محدث 02/09/2020, 09:05

الفيدرالي تحت الأضواء..المفاجأة ستحدث في هذا الموعد!

إعلانات طرف ثالث. ليس عرضًا أو ترشيحًا من Investing.com. يمكنك رؤية الإفصاح من هُنا أو

إزالة الإعلانات<

.

أحدث التعليقات

تحليل منطقيه

قم بتثبيت تطبيقاتنا

تحذير المخاطر: ينطوي التداول في الأدوات المالية و/ أو العملات الرقمية على مخاطر عالية بما في ذلك مخاطر فقدان بعض أو كل مبلغ الاستثمار الخاص بك، وقد لا يكون مناسبًا لجميع المستثمرين. فأسعار العملات الرقمية متقلبة للغاية وقد تتأثر بعوامل خارجية مثل الأحداث المالية أو السياسية. كما يرفع التداول على الهامش من المخاطر المالية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

قبل اتخاذ قرار بالتداول في الأدوات المالية أو العملات الرقمية، يجب أن تكون على دراية كاملة بالمخاطر والتكاليف المرتبطة بتداول الأسواق المالية، والنظر بعناية في أهدافك الاستثمارية، مستوى الخبرة، الرغبة في المخاطرة وطلب المشورة المهنية عند الحاجة.

Fusion Media تود تذكيرك بأن البيانات الواردة في هذا الموقع ليست بالضرورة دقيقة أو في الوقت الفعلي. لا يتم توفير البيانات والأسعار على الموقع بالضرورة من قبل أي سوق أو بورصة، ولكن قد يتم توفيرها من قبل صانعي السوق، وبالتالي قد لا تكون الأسعار دقيقة وقد تختلف عن السعر الفعلي في أي سوق معين، مما يعني أن الأسعار متغيرة باستمرار وليست مناسبة لأغراض التداول. لن تتحمل Fusion Media وأي مزود للبيانات الواردة في هذا الموقع مسؤولية أي خسارة أو ضرر نتيجة لتداولك، أو اعتمادك على المعلومات الواردة في هذا الموقع.

يحظر استخدام، تخزين، إعادة إنتاج، عرض، تعديل، نقل أو توزيع البيانات الموجودة في هذا الموقع دون إذن كتابي صريح مسبق من Fusion Media و/ أو مزود البيانات. جميع حقوق الملكية الفكرية محفوظة من قبل مقدمي الخدمات و/ أو تبادل تقديم البيانات الواردة في هذا الموقع.

قد يتم تعويض Fusion Media عن طريق المعلنين الذين يظهرون على الموقع الإلكتروني، بناءً على تفاعلك مع الإعلانات أو المعلنين. تعتبر النسخة الإنجليزية من هذه الاتفاقية هي النسخة المُعتمدَة والتي سيتم الرجوع إليها في حالة وجود أي تعارض بين النسخة الإنجليزية والنسخة العربية.

© 2007-2024 - كل الحقوق محفوظة لشركة Fusion Media Ltd.