أمور كثيرة تعتمد على تقرير التضخم الاستهلاكي الأمريكي الذي سيصدر غدًا لشهر ديسمبر في الأسواق، التي تتوقع أخبارًا متفائلة نسبيًا.

يرتبط الكثير من المظهر المتفائل لسوق الأسهم مؤخرًا ارتباطًا وثيقًا بالتوقعات بأن التضخم قد تجاوز الأسوأ، مما يترك مجالًا لمجلس الاحتياطي الفيدرالي لبدء خفض أسعار الفائدة.

في هذه الحالة، يكون لدى السوق الضوء الأخضر لإعادة تسعير أسعار الأسهم صعوديًا، وهو ما فعلته بدرجة كبيرة في الأشهر الأخيرة.

ومن ناحية أخرى، انخفضت عائدات سندات الخزانة الأمريكية في الآونة الأخيرة، لنفس السبب إلى حد كبير. سيوفر تقرير مؤشر أسعار المستهلكين (CPI) غدًا صورة واقعية للافتراضات الوردية التي ظهرت مؤخرًا.

ويتوقع الاقتصاديون أن تكون الأمور مختلطة بعض الشيء. بالنسبة للبيانات الرئيسية على أساس سنوي، من المتوقع أن يرتفع معدل التضخم الاستهلاكي إلى 3.2% من 3.1% في نوفمبر.

ولا يزال هذا أقل بكثير من الاتجاه الأخير، ولكن يبدو أن هدف التضخم البالغ 2٪ الذي حدده بنك الاحتياطي الفيدرالي سيظل بعيد المنال في الأفق القريب.

سيتم تعويض البيانات الرئيسية من خلال توقعات بقراءة أقل لمؤشر أسعار المستهلكين الأساسي، والذي يستبعد الغذاء والطاقة في محاولة لتقدير قياس أكثر موثوقية للاتجاه.

هذا التقدير لضغط الأسعار في طريقه للتراجع إلى 3.8٪ على أساس سنوي في ديسمبر. وإذا حدث ذلك، فإن هذا المقياس الحاسم للتضخم سينخفض إلى أقل من 4% للمرة الأولى منذ ما يقرب من ثلاث سنوات.

ومع ذلك، يقول كبير الاقتصاديين الدوليين في فانجارد إن "الأسعار مستمرة في الانخفاض بوتيرة سريعة" مقارنة ببداية عام 2023، لكن أندرو باترسون لا يتوقع أن يصل هدف بنك الاحتياطي الفيدرالي البالغ 2٪ حتى أواخر هذا العام على أقرب تقدير.

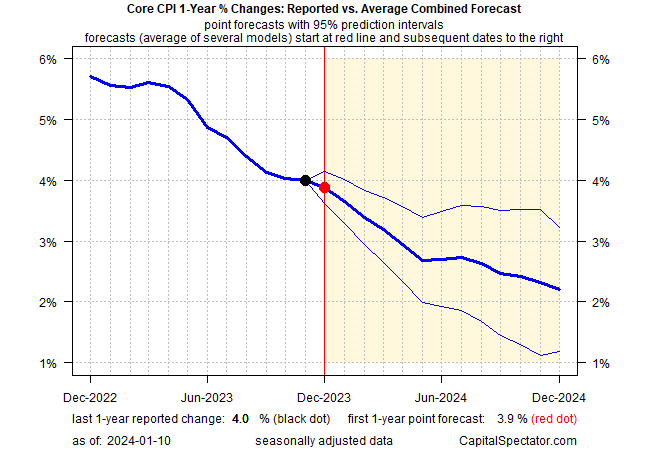

تتوافق توقعات باترسون مع توقعات CapitalSpectator.com الاقتصادية القياسية لمؤشر أسعار المستهلك الأساسي، بناءً على نموذج المجموعة الخاصة. بحلول نهاية عام 2024، من المتوقع أن ينخفض هذا التقدير للتضخم على أساس سنوي إلى ما يزيد قليلاً عن 2٪، بناءً على توقعات النقطة.

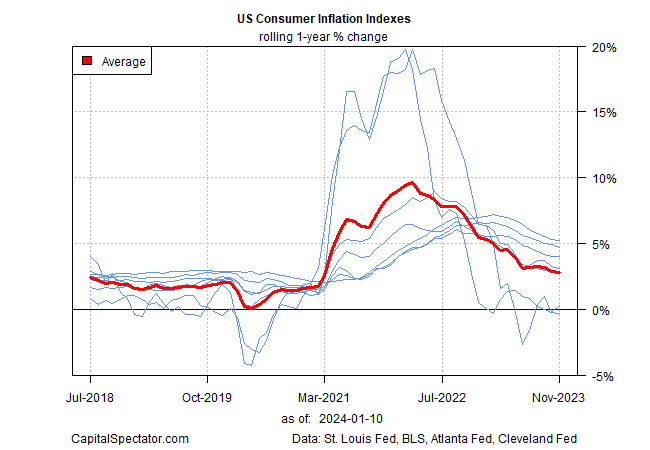

تبدو الحجة الخاصة بتوقع استمرار تراجع التضخم مقنعة أيضًا من خلال مجموعة من المقاييس الأخرى لضغوط التسعير (للاطلاع على القائمة، انظر الصفحة 3 من نموذج هذا العدد من كتاب مخطط اتجاه التضخم في الولايات المتحدة، وهي رسالة إخبارية للمشتركين في تقرير مخاطر دورة الأعمال الأمريكية ).

في الرسم البياني أدناه، لا يزال الاتجاه الهبوطي سليمًا ويبدو أنه سيستمر على المدى القريب.

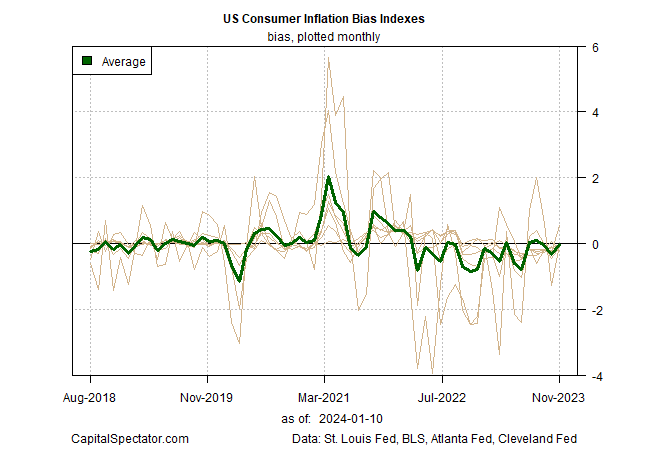

للحصول على منظور آخر، فكر في كيف يبدو التحيز في الرسم البياني أعلاه. في الرسم البياني التالي أدناه، هناك تحيز هبوطي واضح للتغيرات الشهرية في نقاط البيانات على أساس سنوي.

وعلى الرغم من أن الأرقام تشير إلى أن هناك المزيد من التقدم ينتظرنا في معركة ترويض التضخم، إلا أنه لا يمكن استبعاد احتمال حدوث مفاجآت صعودية، خاصة على المدى القصير.

ولكن بالنظر إلى الضجيج الذي يمكن أن يعكر الأمور في أي شهر، فإن اتجاه الانكماش لا يزال يسير على المسار الصحيح، حتى لو لم يكن ذلك واضحًا دائمًا لأي شخص يقوم بتحديث مؤشر أسعار المستهلك.

وقال سام بولارد، العضو المنتدب وكبير الاقتصاديين لمجموعة الخدمات المصرفية الاستثمارية للشركات في ويلز فارجو:

"بشكل عام، نتطلع إلى أن يُظهر تقرير مؤشر أسعار المستهلك هذا الأسبوع أن التضخم مستمر في التباطؤ بطريقة تجعل اللجنة الفيدرالية للسوق المفتوحة تبدأ في خفض أسعار الفائدة في يونيو."